- 最終更新日

- 2024.04.19

- 公開日

- 2021.09.10

【2024年4月徹底比較】フリーランス・個人事業主向けファクタリングおすすめ人気ランキング18選

*この記事はアフィリエイト広告を利用しています。

*お客様の声の一部を掲載しています。

個人事業主やフリーランスは、誰にも縛られず自分のペースで仕事ができる分、資金繰りも自分で行わなければなりません。時には思うように資金繰りできないこともあるでしょう。

そこで知っておきたいのが「ファクタリング」。報酬が入る前に請求書(売上債権)を買い取ってもらうことで最短即日で資金を手に入れられるサービスです。

この記事では、ファクタリングの仕組みやファクタリングの種類といった基礎知識から、ファクタリングサービスの選び方、フリーランス・個人事業主におすすめのサービスまで解説します。

みんなのキャリア編集部おすすめファクタリング3選

- 収入を安定させたいならエージェントの利用もおすすめ!

収入面での悩み・不安があるなら、フリーランスエージェントの利用もおすすめ!

仕事が途切れないように継続的に案件を紹介してくれたり、高単価の案件を紹介してくれたりするのです。中には、仕事が途切れても報酬保証があるサービスも。

マージン(サービス利用料)も抑えられるため、長期的な収入面での悩み・不安解消にはフリーランスエージェントの利用を検討してみてください。

みんなのキャリア編集部おすすめのフリーランスエージェント!

ファクタリングとは?ファクタリングの仕組みと種類を解説!

ファクタリングとはいったいどのようなサービスなのでしょうか。正しく理解するには、まずその仕組みから知ることが大切です。仕組みと種類を詳しく解説していきます。

ファクタリングの仕組み

ファクタリングとは「債権を期日前に一定の手数料を徴収して買い取るサービス」のこと。(引用:ファクタリングに関する注意喚起:金融庁)ファクタリングの仕組みを理解するためにまず、フリーランスが仕事を請け負うときの一般的な流れを確認しましょう。

- 【フリーランスの仕事の流れ】

Step1.クライアントから作業依頼を受ける

Step2. 依頼通り作業を行う

Step3. 請求書を発行し、クライアントに送付する

Step4. クライアントが請求書を確認し、その金額を報酬として振り込む

Step3~Step4の期間は1か月またはそれ以上かかるのが一般的。しかし、次の案件のための資金や引っ越しなど急ぎで資金が欲しい場合、1か月も待てないでしょう。

そこで役に立つのがファクタリングです。クライアントに発行した請求書の権利(売上債権)をファクタリング会社に譲り、その代わりにクライアントからもらうはずであった報酬額※1を、売上債権の代金としてファクタリング会社からもらうのです。

ファクタリング会社からは最短即日~2週間程度で代金が支払われるため、クライアントからの報酬振込みを待つよりも早く資金を手にできます。

※1:厳密には報酬額からファクタリングサービスの手数料を引いた額

ファクタリングの種類

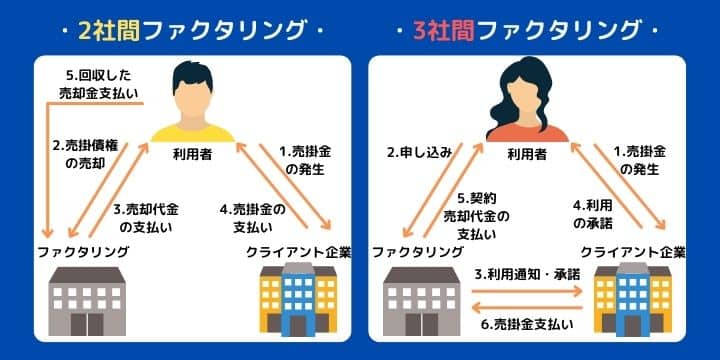

ファクタリングには2種類のパターンがあり、 「2社間ファクタリング」「3社間ファクタリング」と呼ばれています。それぞれの種類を詳しく解説します。

ポイントはクライアントへの通知、審査基準、手数料。自身の利用にはどちらのファクタリングが適しているか、慎重に考えたうえで利用しましょう。

2社間ファクタリング

ファクタリング会社にフリーランス本人が後日お金を返す形になるのが「2社間ファクタリング」。フリーランスとファクタリング会社との2社での取引きです。

フリーランスは最初に売上債権をファクタリングサービスに売って資金を調達。のちにクライアントから本来の報酬が入金されたら、その報酬額をファクタリング会社に支払います。

この場合、クライアントは本来通りフリーランスに報酬額を支払っているため、クライアントとファクタリング会社には何の関わりも生まれません。

- メリット

- 資金調達までがスピーディ

- クライアントにファクタリングの利用を知られない

- デメリット

- 審査が厳しい

- 手数料が高い

フリーランスとの直接取引きになるため資金調達までが速いメリットがある一方で、ファクタリングサービス側はきちんと代金を回収できる相手か確認する必要があるため審査は厳しくなります。

3社間ファクタリング

フリーランスに代わりクライアントがファクタリング会社に支払いするのが3社間ファクタリングです。

クライアントは本来の報酬支払い日に、フリーランスでなくファクタリング会社に入金。クライアントから代金を回収できるので、ファクタリングサービス側は未回収リスクが低くなります。

- メリット

- 審査が通りやすい

- 手数料が安い

- デメリット

- クライアント企業の承諾が必要

- 契約締結などに時間がかかり、入金スピードが遅くなることがある

個人事業主・フリーランスでもファクタリングは利用できる

フリーランスであれば誰でも条件なく利用できるわけではありません。個人事業主・フリーランスがファクタリングを利用できる条件を確認しましょう。

個人事業主・フリーランスのファクタリングの利用条件

ファクタリングを利用するにあたり、以下の条件を満たしている必要があります。

- ファクタリングの対象となる売上債権を持っていること

- 保有する売上債権の金額や支払期日が明確であること

- ファクタリング会社の審査を通過していること

- ファクタリング会社所定の書類をすべて用意できること

上記の条件で特にしっかり認識しておきたいのが、審査を必要とする点です。銀行や消費者金融の融資でも審査はありますが、融資とファクタリングでは審査対象が異なります。

融資では収入や負債といった「利用者の信用力」が審査対象。一方ファクタリングは、回収の可能度や回収時期など「取引する売上債権の信用力」が重要視されます。

最終的に売上債権でお金を回収できなければファクタリング会社側が損をしてしまうため、審査は厳重。回収できる見込みが薄いと判断されれば、審査落ちしてファクタリング利用を断られてしまうこともあります。

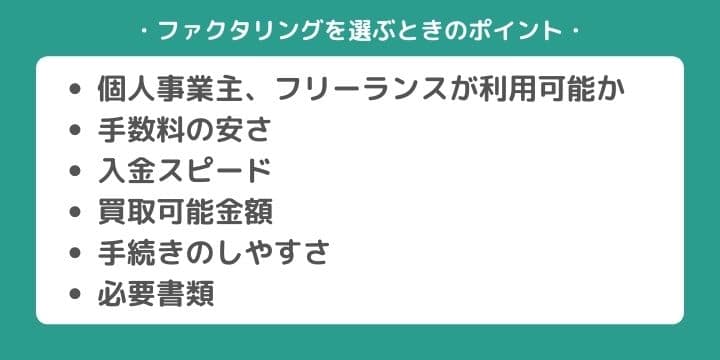

個人事業主・フリーランスがファクタリングを選ぶときのポイント

需要にともない、ファクタリングサービスの数は増加しています。あまりにサービスが多く、どこを利用すべきか迷ってしまう人もいるでしょう。

数ある中から、より利便性が高く、トラブルの可能性が低いファクタリングサービスを選ぶにはどのような点に注目すればよいのでしょうか。ファクタリングサービスを選ぶ際のポイントを解説します。

個人事業主・フリーランスが利用可能なファクタリングサービスを選ぶ

ファクタリングサービスを選ぶにあたって、まず個人事業主・フリーランスに対応しているかを確認しましょう。なかには、法人のみサービスを提供している会社もあります。

個人事業主にサービスを提供しているか調べるには、サービス会社の公式ホームページで個人事業主に対応した実績が載っているかチェック。「よくある質問」のコーナーに記載されていることもあります。

もしホームページを見てもわからない場合は、直接メールや電話で問い合わせてみてください。

手数料の安さは必ずチェックして

ファクタリングの利用には手数料が発生します。そして、その手数料はサービス会社によってまちまち。手数料の相場は、2社間で10〜20%前後、3社間で1〜9%程度です。

高額手数料のサービスに申し込んでしまうと、結局その手数料で資金がまた回らなくなり、悪循環になってしまう可能性があります。利用前に必ず確認しましょう。

手数料について調べるには、事前に見積りをとるのがおすすめ。公式ホームページに明記していないサービスも多いので、状況を詳しく伝えたうえで詳細な見積りを出してもらうのが安心です。

また、3社間ファクタリングは2社間ファクタリングに比べ、手数料が安い傾向にあります。安さ重視なら3社間ファクタリングから探してみるとよいでしょう。

即日対応も!すぐに資金が必要な人は入金スピードを確認しよう

審査が通ってからどのくらいの期間で代金を支払ってもらえるか、その入金スピードもサービスにより異なります。想定よりも入金が遅ければ、結局支払いができずファクタリングの利用自体、無意味となる可能性も。

早急に資金繰りが必要な場合は、入金スピードもチェックしましょう。入金スピードが比較的速いのは2社間ファクタリングで、中には即日入金をうたっているサービスも。

しかしすべての場合で即日ではなく、数日かかることもあります。審査状況はケースバイケースのため、入金スピードは公式サイトにも明記されていないことがほとんど。見積りをとる際に、一緒に確認しておきましょう。

3社間ファクタリングでは、契約にクライアント企業が加わるため契約締結に時間がかかる傾向。入金まで2週間以上を要することもあります。

買取可能金額によっては利用できない場合もある

ファクタリングサービスによっては売上債権の買取額に上限、下限を設けています。たとえば、10万円の少額債権では下限を下回っているとして買い取ってくれないサービスもあるのです。

フリーランスが買取可能額を確認する際は、特に下限額をチェック。少額から買い取ってくれるファクタリング会社であれば、個人事業主でも利用しやすいでしょう。

数十万円単位でも買取ってくれるファクタリングサービスがおすすめです。

オンライン完結がおすすめ!手続きのしやすさもポイント

1人で仕事をこなさなければいけないフリーランスは、とにかく多忙。ファクタリングの手続きにとられる時間を少しでも短縮できるよう、手続きのしやすさもチェックしましょう。

手続きのしやすさで重宝されているのが、オンライン完結型のファクタリングサービス。インターネット環境があればすぐに手続きができ、忙しいフリーランスに向いている手続き方法です。

オンライン完結型か否かは、多くの場合公式ホームページの「サービス利用の流れ」に説明されているので、利用前に確認してみましょう。

手続きに必要な書類はサービスによって異なる

申し込みや審査に必要な書類は、ファクタリングサービスそれぞれで異なります。以下の書類を求められることが一般的です。

- 身分証明書などの本人確認書類

- 確定申告(個人の場合)

- 印鑑証明書

- 通帳(指定期間のコピー 他)

- 請求書・発注書・納品書・契約書など売掛債権の確認に必要なもの

- クライアント企業(売掛先企業)との基本契約書

できるだけスムーズに資金調達するには、必要書類を確認・比較し、書類が最小限で済むサービスを選ぶことをおすすめします。

必要書類についてはすべてがホームページに書かれていないことも多いので、問い合わせフォームから問い合わせるか、見積り時に確認しておくとよいでしょう。

人気フリーランス向けファクタリング全18サービスおすすめ人気ランキング

ここからは、フリーランス向けファクタリングサービスを徹底比較!18社のなかから、使い勝手のよいファクタリング会社をランキング形式でご紹介します。

| 順位 | サービス名 | 公式サイト | 手数料 | 対応職種 | 利用可能額 | 入金スピード | 審査通過率 | 手続き方法 | 必要書類 |

|---|---|---|---|---|---|---|---|---|---|

| 1 | 詳細を見る | 3%~10% | 全職種 | 1万円~ | 最短当日 | ー | オンライン | ||

| 2 | 詳細を見る | 2%~ | 全職種 | 無制限 | 最短2時間 | 98% | オンライン/対面(来社・訪問)/郵送 | 通帳/請求書 | |

| 3 | 詳細を見る | 2%~9% | ー | ー | 当日~翌日 | ー | オンライン完結型 | 代表者の本人確認書類/昨年度の決算書一式/入出金明細/売却予定の請求書 | |

| 4 | 詳細を見る | ~100万円は10%~/101万~500万円は5%~/501万から1,000万円は2%~/1,001万円以上は別途相談 | ー | ~1億円まで対応可能 | 原則即日入金 | 93% | オンライン完結型 | 請求書または見積書/預金通帳/決算報告書/代表者の身分証明書/実印(代表者・法人両方)/印鑑証明書(代表者・法人両方) | |

| 5 | 詳細を見る | 2%~9.5% | 全職種 | 最大800万円 | 契約後即日入金 | - | オンラインで完結、面談不要 | 直近の決算書1期分(勘定明細含)/本人確認書類/買取を希望している請求書/取引の根拠資料/口座の入出金明細7か月分 | |

| 6 | 詳細を見る | - | - | - | 最短即日 | - | オンライン | 通帳のコピー(3か月分)/売掛金に関する資料(請求書・契約書など)/身分証明書 | |

| 7 | 詳細を見る | 申請金額の10% | ― | 1万円~ | 最短で60分 | ― | オンライン完結型 | 本人確認書類/入金前の請求書/取引の証明となるメール | |

| 8 | 詳細を見る | 0.5~12.5% | ー | ー | 即日 | ー | 訪問/出張/オンライン完結 | 本人確認書類/請求書/昨年度の決算書/直近7ヶ月の入出金明細 | |

| 9 | 詳細を見る | 2~20% | 全職種 | 30万円~売掛先1社につき1億円 ※ただし売掛先の規模などによってそれ以上の金額も可能 | 最短1~3営業日ほど | 平均買取率92.2% | 訪社または担当者の来社による面談必須 | 【審査時】本人確認書類/入手金の通帳/取引先との契約関係書類 【契約時】納税証明書/印鑑証明書/登記簿謄本 | |

| 10 | 詳細を見る | 10% | 全職種 | 1万~100万円※ただし、新規登録者は上限10万円まで | 最短60分~ | - | オンライン完結型 | 請求書のみ | |

| 11 | 詳細を見る | 1%~14.8% | ー | 上限なし | 最短2時間 | ー | オンライン完結型 | 請求書/通帳 | |

| 12 | 詳細を見る | 2.0%~ | - | - | 最短即日 | 95%以上 | オンライン/郵送 | 本人確認書類/請求書/入出金明細(直近7か月分)/昨年度の決算書 | |

| 13 | 詳細を見る | 1~15% | - | 10万円~5,000万円 | 最短60分 | 個人事業主90%以上 | オンライン | 確定申告書/請求書/通帳のコピー | |

| 14 | 詳細を見る | 5%~ | ー | 制限なし | 審査開始から最短2時間 | 95%ほど | オンライン完結型 | 【申込時】身分証明書/請求書/成因証書(発注書や契約書)/通帳コピー(半年分程度)/印鑑証明書/直近決算書二期分(法人のみ)/確定申告書二期分(個人事業主)/住民票 他 【契約時】債権譲渡契約書/債権譲渡担保契約設定書/契約内容確認書/承諾書 他 | |

| 15 | 詳細を見る | 10% | - | 5万円~ | 最短60分 | - | オンライン完結型 | 本人確認書類/売却予定の請求書/昨年度の決算書一式/入出金明細(直近3か月分) | |

| 16 | 詳細を見る | 1.8%~9.8% | 全職種 | 10万円~ | ー | 93%以上 | 面談時のみ来社必須 | 身分証明書/通帳コピー/請求書/発注書 | |

| 17 | 詳細を見る | 5%~ | - | ~5,000万円 | 翌日 | - | オンライン | - | |

| 18 | 詳細を見る | 5%〜 | ー | 100万円〜3億円程度 | 最短翌日 | 高め(依頼企業の倒産リスクがなければ基本的には利用可能) | オンライン/電話 | 注文書(発注書) /通帳3ヶ月分(表紙付き)/ 本査定申込書 |

- No.1

-

FREENANCE

・登録無料

・フリーナンスあんしん保障

・即日払い

FREENANCEはフリーランス向けファクタリングとして累計利用人数No.1のフリーランスに特化した金融支援サービス。請求書額1万円~、手数料も3%~と使いやすい設定になっており、手続きもオンラインで簡単に済みます。16時までに登録を済ませれば当日入金も可能。フリーナンス口座を開設することで保険加入や各種補償が受けられます。フリーランス特有の悩み、収入と補償。その両方を登録無料でサポートしてくれるサービスです。

概要

- 手数料

- 3%~10%

- 対応職種

- 全職種

- 利用可能額

- 1万円~

- 入金スピード

- 最短当日

- 審査通過率

- ー

- 手続き方法

- オンライン

- 必要書類

- No.2

-

ビートレーディング

・8種類のファクタリングサービス

・全国4店舗の営業所

ビートレーディングは迅速な対応で最短2時間での資金調達が可能。しかも手数料は2%~と驚きの低さです。さまざまな種類のファクタリングを取り扱っており、中でも「注文書ファクタリング」は特筆すべきサービス。2012年設立の業界老舗だけあって、ファクタリング業界に精通した担当者が利用者に寄り添ったサービスを提供。

概要

- 手数料

- 2%~

- 対応職種

- 全職種

- 利用可能額

- 無制限

- 入金スピード

- 最短2時間

- 審査通過率

- 98%

- 手続き方法

- オンライン/対面(来社・訪問)/郵送

- 必要書類

- 通帳/請求書

- No.3

-

OLTA

・オンライン完結型

・OLTA独自のAI審査

・「安心安全宣言」により気密性が高い

OLTAは法人、個人事業主いずれも利用できるファクタリングサービス。すべての手続きがオンラインで完結する2社間ファクタリングを提供しています。必要書類もアップロードすればOK、AI審査を導入することで迅速な見積回答を実現。請求書の額面の範囲なら自由に売却金額が設定できるのも利用価値を高める理由のひとつでしょう。ファクタリングの利用にまだ不安を感じる人は一度OLTAに相談してみてはいかがでしょうか。

概要

- 手数料

- 2%~9%

- 対応職種

- ー

- 利用可能額

- ー

- 入金スピード

- 当日~翌日

- 審査通過率

- ー

- 手続き方法

- オンライン完結型

- 必要書類

- 代表者の本人確認書類/昨年度の決算書一式/入出金明細/売却予定の請求書

- No.4

-

アクセルファクター

・圧倒的なスピード

・柔軟な審査

・リーズナブルな手数料

アクセルファクターは2018年にサービスを提供し始めて以来、年間相談件数3,000件の実績をもつ老舗のファクタリングサービス。経験と実績から、業界に精通したプロが専属で対応することで、手続きがスピーディーになり、半数以上の人が即日入金を利用しています。資金調達はスピードが大事。同時に安心して利用できることもポイントでしょう。大手グループ資本で健全経営をしているアクセルファクターはおすすめのサービスです。

概要

- 手数料

- ~100万円は10%~/101万~500万円は5%~/501万から1,000万円は2%~/1,001万円以上は別途相談

- 対応職種

- ー

- 利用可能額

- ~1億円まで対応可能

- 入金スピード

- 原則即日入金

- 審査通過率

- 93%

- 手続き方法

- オンライン完結型

- 必要書類

- 請求書または見積書/預金通帳/決算報告書/代表者の身分証明書/実印(代表者・法人両方)/印鑑証明書(代表者・法人両方)

- No.5

-

Pay Today

・業界最低水準の手数料

・フリーランスや個人事業主への対応が充実

・掛け目なし

Pay Todayは2021年1月よりサービスを本格リリースした比較的新しいファクタリングサービス。フリーランスや個人事業主をはじめ、ベンチャー企業・スタートアップ企業、中小企業を中心に取り引きを展開しています。対面のやり取りも希望により対応可能ですが、原則、すべての手続きはオンラインで完結。2社間ファクタリングでも安い手数料で、最短即日の資金調達ができます。必要書類についても柔軟に対応してくれるので、まずは相談してみてはいかがでしょうか。

概要

- 手数料

- 2%~9.5%

- 対応職種

- 全職種

- 利用可能額

- 最大800万円

- 入金スピード

- 契約後即日入金

- 審査通過率

- -

- 手続き方法

- オンラインで完結、面談不要

- 必要書類

- 直近の決算書1期分(勘定明細含)/本人確認書類/買取を希望している請求書/取引の根拠資料/口座の入出金明細7か月分

- No.6

-

日本中小企業金融サポート機構

・最短即日の資金調達が可能

・オンラインで完結できる

・資金繰りの専門的知識があるスタッフが対応

日本中小企業金融サポート機構は2017年に設立された組織で、個人事業主にもファクタリングサービスを提供しています。一番の特徴は安心して利用できる機関であること。「経営革新等支援機関」として認定されているため、スタッフの専門的に知識が一定レベル以上あることがお墨付き。中小企業の経営を支援するノウハウを活かして個人事業主もサポートしてくれます。電話や問い合わせフォームから気軽に相談してみましょう。

概要

- 手数料

- -

- 対応職種

- -

- 利用可能額

- -

- 入金スピード

- 最短即日

- 審査通過率

- -

- 手続き方法

- オンライン

- 必要書類

- 通帳のコピー(3か月分)/売掛金に関する資料(請求書・契約書など)/身分証明書

- No.7

-

labol(旧nugget)

・最短60分のスピード入金

・価格設定がわかりやすい

・オンラインで完結する

東証一部上場企業が運営しているlabol(旧nugget)は2020年7月から開始されたフリーランス向けファクタリングサービス。最短60分で請求書を現金化できる、スピード入金が特徴。手続きはすべてオンラインで完結するので、場所や時間を選ばず利用できます。料金もリーズナブルでわかりやすい価格設定。手軽に資金調達したいフリーランスにおすすめのサービスです。

概要

- 手数料

- 申請金額の10%

- 対応職種

- ―

- 利用可能額

- 1万円~

- 入金スピード

- 最短で60分

- 審査通過率

- ―

- 手続き方法

- オンライン完結型

- 必要書類

- 本人確認書類/入金前の請求書/取引の証明となるメール

- No.8

-

トップ・マネジメント

・来店不要で手続きできる

・4つのサービスから選択可能

・アフターフォローが充実

トップ・マネジメントはフリーランス向けのファクタリングサービス。すべての手続きをオンラインで完結でき、面談もZoomを利用するため場所を選ばず利用できます。資金調達だけでなく、ファクタリングを始め資金繰りに関する情報提供のサービスを充実させているのもトップ・マネジメントの特徴。初めてファクタリングを利用する人の不安を解消してくれるサービスです。

概要

- 手数料

- 0.5~12.5%

- 対応職種

- ー

- 利用可能額

- ー

- 入金スピード

- 即日

- 審査通過率

- ー

- 手続き方法

- 訪問/出張/オンライン完結

- 必要書類

- 本人確認書類/請求書/昨年度の決算書/直近7ヶ月の入出金明細

- No.9

-

Best Factor

・最短1日のスピード資金調達

・2社間ファクタリング専門

・安い手数料

Best Factorは2社間ファクタリング専門のファクタリングサービスです。2社間ファクタリングにも関わらず手数料が2%~と業界最低水準が魅力。2022年4月時点では、来店不要で資金調達が可能となり、場所を選びません。フリーランスや個人事業主であっても利用でき、電話や公式サイトにある「簡易診断シミュレータ」で、気軽に資金調達を検討できる仕組みになっています。

概要

- 手数料

- 2~20%

- 対応職種

- 全職種

- 利用可能額

- 30万円~売掛先1社につき1億円 ※ただし売掛先の規模などによってそれ以上の金額も可能

- 入金スピード

- 最短1~3営業日ほど

- 審査通過率

- 平均買取率92.2%

- 手続き方法

- 訪社または担当者の来社による面談必須

- 必要書類

- 【審査時】本人確認書類/入手金の通帳/取引先との契約関係書類 【契約時】納税証明書/印鑑証明書/登記簿謄本

- No.10

-

ペイトナーファクタリング(旧yup先払い)

・オンラインで完結

・最短60分で即日支払い可能

・請求書一枚、1万円から利用可能

ペイトナーファクタリング(旧yup先払い)は日本最大級のフリーランス向けのファクタリングサービス。最短60分のスピード現金化が魅力のサービスでしたが、2022年4月時点ではさらにスピードアップ。最短10分で審査結果が返信、入金も審査完了と同時に行われます。AI審査により、審査に必要な書類は売却予定の請求書のみ。利用手数料は一律10%とわかりやすい料金設定になっています。職種を問わず、請求書を発行するすべてのフリーランスにおすすめのサービスです。

概要

- 手数料

- 10%

- 対応職種

- 全職種

- 利用可能額

- 1万~100万円※ただし、新規登録者は上限10万円まで

- 入金スピード

- 最短60分~

- 審査通過率

- -

- 手続き方法

- オンライン完結型

- 必要書類

- 請求書のみ

- No.11

-

QuQuMo

・オンライン完結型

・柔軟な金額設定

・入金まで最短2時間

QuQuMo(ククモ)はフリーランス向けのファクタリングサービス。すべての手続きをオンラインで完結することで入金まで最短2時間のスピードを実現しています。契約締結にはセキュリティ対策が万全なクラウドサインを利用。必要な書類も売却予定の請求書と通帳のみなので、急な資金繰りが必要となった人におすすめのサービスです。

概要

- 手数料

- 1%~14.8%

- 対応職種

- ー

- 利用可能額

- 上限なし

- 入金スピード

- 最短2時間

- 審査通過率

- ー

- 手続き方法

- オンライン完結型

- 必要書類

- 請求書/通帳

- No.12

-

トラペイ

・100%非対面取引

・最短即日の資金調達が可能

・業界最低水準の手数料

トラペイは2社間ファクタリングを提供するファクタリングサービス。すべての手続きをオンラインで完結でき、必要書類もスマホで撮影して添付すればOK。クラウド契約システムを使うことで、効率よく安全な利用を実現しています。公式サイトでは調達可能金額のシミュレーションができるので、ファクタリングの利用を検討中の人もチェックしてみてください。

概要

- 手数料

- 2.0%~

- 対応職種

- -

- 利用可能額

- -

- 入金スピード

- 最短即日

- 審査通過率

- 95%以上

- 手続き方法

- オンライン/郵送

- 必要書類

- 本人確認書類/請求書/入出金明細(直近7か月分)/昨年度の決算書

- No.13

-

株式会社No.1

・業界最安の手数料

・最短60分で即日振込可能

・オンライン完結

株式会社No.1は資金繰りに悩む事業社の支援を行っている会社で、各種ファクタリングを取り扱っています。個人事業主やフリーランスに特化したファクタリングも提供しております。フリーランスに利用しやすいよう、利用金額も10万円から相談できます。オンライン完結型のサービスで多忙なフリーランスも利用しやすいサービスです。

概要

- 手数料

- 1~15%

- 対応職種

- -

- 利用可能額

- 10万円~5,000万円

- 入金スピード

- 最短60分

- 審査通過率

- 個人事業主90%以上

- 手続き方法

- オンライン

- 必要書類

- 確定申告書/請求書/通帳のコピー

- No.14

-

ウィット

・業界No.1のスピード査定

・少額でもフリーランスでもOK

・オンラインで完結

ウィットは中小企業、フリーランスに特化したファクタリングサービスを提供しています。小口から大口まで幅広く対応し、お客様満足度94%の優良サービスです。フリーランスや個人事業主にとって少額案件でも利用できることは嬉しいポイント。すべての手続きがオンラインで完結するので、スマホだけも利用できます。全国の忙しいフリーランスにとって心強い味方となるサービスです。

概要

- 手数料

- 5%~

- 対応職種

- ー

- 利用可能額

- 制限なし

- 入金スピード

- 審査開始から最短2時間

- 審査通過率

- 95%ほど

- 手続き方法

- オンライン完結型

- 必要書類

- 【申込時】身分証明書/請求書/成因証書(発注書や契約書)/通帳コピー(半年分程度)/印鑑証明書/直近決算書二期分(法人のみ)/確定申告書二期分(個人事業主)/住民票 他 【契約時】債権譲渡契約書/債権譲渡担保契約設定書/契約内容確認書/承諾書 他

- No.15

-

バイオンAIファクタリング

・オンライン完結

・5万円から申し込める

・わかりやすい料金設定

バイオンAIファクタリングはフリーランス向けのファクタリングサービス。金融機関の融資では間に合わない人や手続きが面倒な人に、最短60分で資金が調達できるサービスを提供しています。手数料は一律10%と明瞭。AI審査によりオンラインですべての手続きを済ませられ、忙しいフリーランスも利用しやすくなっています。公式サイトで、売却可能額を10秒で査定できるので、気になる人はまず見積もりをとってみましょう。

概要

- 手数料

- 10%

- 対応職種

- -

- 利用可能額

- 5万円~

- 入金スピード

- 最短60分

- 審査通過率

- -

- 手続き方法

- オンライン完結型

- 必要書類

- 本人確認書類/売却予定の請求書/昨年度の決算書一式/入出金明細(直近3か月分)

- No.16

-

MSFJ

・2種類のファクタリングサービスから選べる

・即日契約ができる

・手数料が安い

MSFJは法人だけでなく個人事業主、フリーランス向けのファクタリンスサービスも提供しています。多忙なフリーランスに向けてのファクタリングは手続きがシンプルかつ簡単。継続的な利用によりさらに手続きが簡素化、手数料もお得になります。ファクタリング業界に関わる情報も公式サイトで提供しており、ファクタリングの利用を不安に感じる人にも安心のサービスです。

概要

- 手数料

- 1.8%~9.8%

- 対応職種

- 全職種

- 利用可能額

- 10万円~

- 入金スピード

- ー

- 審査通過率

- 93%以上

- 手続き方法

- 面談時のみ来社必須

- 必要書類

- 身分証明書/通帳コピー/請求書/発注書

- No.17

-

株式会社オッティ

・業界最低水準の手数料

・最短3時間のスピード審査

・2社間ファクタリングがメイン

株式会社オッティが提供するサービスは2社間ファクタリングがメイン。クライアントに知られずに資金調達ができます。必要書類さえ揃えば、最短3時間で審査が完了、スピーディーな対応が忙しいフリーランスにとっては嬉しいポイントです。契約のための来店も不要のため、全国どこからでも利用可能。公式サイトで簡単に見積もりが確認できるので、興味のある人は一度チェックしてみてください。

概要

- 手数料

- 5%~

- 対応職種

- -

- 利用可能額

- ~5,000万円

- 入金スピード

- 翌日

- 審査通過率

- -

- 手続き方法

- オンライン

- 必要書類

- -

- No.18

-

BESTPAY

・納品前に資金調達が可能

・取引先の承認が必要ない

・ノンリコースで保証リスクなし

BEST PAYは2社間ファクタリングを提供する、ファクタリングサービス。注文書が発行された時点で手続きを始められ、最短で翌日には資金調達できます。次世代のリスク分析手法を活用することで、請求書発行より前の受注ベースでの資金化を実現。仕事に着手する前に資金が調達できるので、魅力的な案件も逃すことなく受注できます。

概要

- 手数料

- 5%〜

- 対応職種

- ー

- 利用可能額

- 100万円〜3億円程度

- 入金スピード

- 最短翌日

- 審査通過率

- 高め(依頼企業の倒産リスクがなければ基本的には利用可能)

- 手続き方法

- オンライン/電話

- 必要書類

- 注文書(発注書) /通帳3ヶ月分(表紙付き)/ 本査定申込書

ファクタリングは違法なの?

資金繰り手段として広まりつつあるファクタリングですが、本来のルートと異なる現金を手にする仕組みから、違法性を懸念する人も少なくないようです。実際のところ、ファクタリングは違法なのでしょうか。

ファクタリング自体は違法ではない

結論から言うと、ファクタリングは違法ではありません。

2社間ファクタリングは、フリーランスの売上債権をファクタリング会社が買い取る仕組みです。これには以下の民法第555条「売買契約」が適用されます。

第五百五十五条 売買は、当事者の一方がある財産権を相手方に移転することを約し、相手方がこれに対してその代金を支払うことを約することによって、その効力を生ずる。

つまり2社間ファクタリングは、民法第555条に準じてフリーランスがもつ売上債権をファクタリング会社に割安で売却しており、法にのっとった形となるのです。

3社間ファクタリングの場合は、以下の民法第587条が適用されます。

第五百八十七条 消費貸借は、当事者の一方が種類、品質及び数量の同じ物をもって返還をすることを約して相手方から金銭その他の物を受け取ることによって、その効力を生ずる。

3社間ファクタリングは、フリーランスとファクタリング会社にクライアントも加わった取引きになります。

ファクタリング会社は売上債権を買い取るのでなく、担保にしてお金を貸し、返せなかった場合は権利をもらう契約にクライアントも同意した形となり、民法第587条にのっとったものとなるのです。

違法にあたる悪徳サービスもある

正当な方法でファクタリングを行っているサービスは違法にあたりませんが、中にはクリーンなファクタリングサービスを装って違法な「貸し付け」を行っている業者もあるので注意が必要です。

一般的なファクタリングの手数料は5~20%ですが、中には20%以上の法外な手数料で取引している業者も。日本では、定められた金利以上の金利をとる高金利貸し付けは違法です。

また不特定多数との貸借を行うには貸金業登録が必要となります。そのため3社間ファクタリングを行っているサービスの場合、登録していないファクタリング会社は貸金業法違反です。

ほかにも、以下のような特徴が見られれば利用を避けたほうがよいでしょう。

- 契約書が存在しない

- 会社の所在地が不明

- 面談や書類確認なしで取引きを持ちかけてくる

- 同じ売上債権に対し継続的な取引きを持ちかけてくる

- 分割返済が可能

違法な業者はその証拠を残さないため、契約書をつくらなかったり明確な所在地をもたなかったりします。また、ファクタリングにおいて同じ売上債権で追加融資を行うのは違法。

継続的な取引きや、分割払いを持ちかけられたときは違法業者である可能性が高いでしょう。

給与ファクタリングには注意して

フリーランスの売掛金に対し行われるファクタリングは違法にあたりませんが、会社員などの給与を前払いしてもらう給与ファクタリングは違法性が指摘されており、金融庁でも注意喚起を行っています。(参考:ファクタリングに関する注意喚起:金融庁)

一般的なファクタリングは事業主が保有している売上債権などを買い取る「債権の売買契約」です。一方給与ファクタリングは、労働者が使用者に対してもつ賃金債権を買い取ります。

しかしそもそも給与は、労働基準法において全額労働者本人に支払うことが定められており、たとえファクタリングサービス側が給与債権を買い取ったとしても企業は労働者本人にしか支払えません。

結果、ファクタリング会社は労働者(サービス利用者)本人に支払いを請求することになります。これは売買でなく貸金業に該当するので、貸金業者登録をせずに取引きを行っているファクタリング会社は違法となります。

また、貸し付けとなるので以上利用する際に支払う手数料は金利として扱われます。手数料を金利として考えた場合、法で定められている上限額を大幅に超えているケースが少なくありません。

すべての給与ファクタリング会社が違法とは限りませんが、合法な会社を利用者が見極めるのは極めて困難。過去には違法な高金利で摘発された事例もあります。

トラブルに巻き込まれないためにも、給与ファクタリングは利用しないのが無難でしょう。

もし違法サービスを利用してしまったら

もし違法と思われるファクタリングサービスを利用してしまったときは、すみやかに相談しましょう。以下のような金融サービス利用者に向けた相談窓口を金融庁が用意しています。

○ 金融庁 金融サービス利用者相談室(平日10時00分~17時00分)

電話:0570-016811(IP電話からは03-5251-6811 )

FAX:03-3506-6699

ウェブサイト受付窓口:金融サービス利用者相談室 ウェブサイト受付窓口

○ 多重債務相談窓口連絡先

多重債務についての相談窓口 : 金融庁

○ 日本貸金業協会 貸金業相談・紛争解決センター

電話:0570-051051(IP電話からは03-5739-3861 )

○ 警察

電話:#9110(各都道府県警察相談ダイヤル)

○ 消費生活センター等の消費生活相談窓口

電話:188(消費者ホットライン)(引用:ファクタリングに関する注意喚起:金融庁)

悪質な業者では日常に支障をきたすような取り立てが行われることも。悪質な取り立てにあったときは警察に相談しましょう。

個人事業主・フリーランスがファクタリングを利用するメリット

フリーランス向けファクタリングが広がっている背景には、ファクタリング利用によるメリットがあります。

ファクタリングを利用することのメリットとは具体的にどのようなものでしょうか。

早く資金を得られる

ファクタリングのメリットの1つであり、利用される大きな理由にもなっているのが、早急に資金調達できる点。

たとえば、クライアントとのトラブルから期日どおりに報酬が受け取れないと、外注への支払い金や必要経費の支払金などが用意できず、業務に支障が出てしまいます。

銀行や公的機関での融資では数か月の時間がかかることもありますが、ファクタリングなら最短即日で入金してもらえる可能性も。

厳しい審査があったり手数料がかかったりしても、クライアント企業からの入金日が遠く、資金繰りが困難になりそうなときに重宝するサービスです。

貸し倒れのリスクを低減できる

ファクタリングは売掛債権を売却し現金化するため、貸し倒れのリスク回避にも役立ちます。

貸し倒れとは売掛金が支払われる前にクライアント企業が倒産してしまうこと。フリーランスにとって大きな心配事です。

ファクタリングを利用することで売掛債権がファクタリング会社に渡れば、貸し倒れのリスクはファクタリング会社に移行。フリーランスが売掛金の回収に躍起にならなくて済みます。

自身の信用情報に影響を及ぼさない

フリーランスや個人事業主が仕事を得るうえで、信用情報は重要。信用情報に影響を及ぼすことなく資金を手にできるのは大きなメリットでしょう。

銀行や公的機関から融資を受けるとなると、多くの場合で保証人や担保が必要。負債を抱える形になり信用情報にも影響を与えます。

一方、ファクタリングは融資でなく売却になるため、信用情報に記録されることはなく、保証人も担保も不要です。

店舗に出向くことなく手続きできる

ファクタリング会社に出向くことなく、オンラインで完結できるサービスが多いのもファクタリングの魅力です。

銀行融資の場合、銀行に出向き融資面談を経て審査に進むのが一般的。やむを得ないこととはいえ、多忙なフリーランスの人が業務の合間をぬって面談の時間をとるのは負担でしょう。

ファクタリングの場合、多くのサービスで来店することなく手続きできるシステムを取り入れています。貴重な時間を大きく削ることなく資金繰りできるのはうれしいポイントです。

担保や保証人が不要

近年は無担保・無保証で融資してくれる金融機関も増えていますが、その多くは高金利。

一般的な金利で融資を利用しようとすると担保や保証人が必要です。担保を用意したり保証人を誰かに依頼したりするのは、精神的にも負担が大きいもの。

一方、ファクタリングは融資でなく売買となるため、銀行や公的機関の融資で必要となる担保や保証人がいりません。

担保・保証人不要で資金調達できるのは物理的にだけでなく精神面でも助かるでしょう。

個人事業主・フリーランスがファクタリングを利用するデメリット

サービスに登録する手間がかかる

ファクタリングを利用するには、ファクタリングサービスに登録する必要があります。登録に、開業届や確定申告書などの書類が必要になることも。

オンラインでのアップロードで提出できることも多いので大きな負担ではありませんが、少々手間がかかることは事実です。

手数料がかかる

ファクタリング会社は手数料で収益を得ているため、どのファクタリングを利用するにしても手数料はかかります。

利用者が受け取れるのは、売掛金から手数料を差し引いた額。本来満額受け取れるはずの売掛金から減額されてしまうのはデメリットと言えます。

特に2社間ファクタリングは手数料が高いことが多く、注意が必要。

あまりに手数料が高いファクタリングサービスを利用するとかえって資金繰りが悪化してしまうこともあるので、利用前に必ず手数料を確認しましょう。

クライアントにマイナスイメージを抱かれる可能性がある

フリーランス向けファクタリングサービスが増えているとはいえ、いまだファクタリングに理解を示さない企業もあります。

「ファクタリングは違法なのでは?」

「資金繰りに苦労しているのだろうか?」

このような疑念を抱かれ、距離を置かれてしまう可能性も。

不安な人はクライアント企業が介入しない2社間ファクタリングを選択しましょう。

違法な悪徳業者もある

ファクタリング自体は違法ではありませんが、中にはファクタリングを装い、違法に貸し付けを行っている悪徳業者も存在します。

悪徳業者に騙され、「知らず知らずのうちに違法な高金利でお金を借りていた」なんてことになれば、資金繰りどころではありません。

失敗しないためには、安易に利用せず、まずはファクタリングの仕組みを正しく理解すること。そしてファクタリング会社を選ぶ際には、ホームページや利用規約、会社情報、口コミ・評判などをしっかり確認しましょう。

個人事業主・フリーランスがファクタリングを利用するおすすめのタイミング

ファクタリングにはメリットだけでなくデメリットもあるため、安易な利用には注意が必要です。

ではどのようなタイミングでファクタリング利用を検討すべきなのでしょうか。ファクタリング利用を検討するおすすめのタイミングについて解説します。

とにかく急ぎで資金が必要なとき

ファクタリングはとにかくスピーディに資金調達できるのが特徴です。

利用者とファクタリング会社との2社間で契約が完結する2社間ファクタリングでは、審査がとおり次第、即日の入金も可能。審査もスピーディに進みます。

今資金を手に入れることで大きな儲けにつながる、急いで資金を調達しないと信用を欠くなど、早急に資金繰りが必要なときは、時間がかかる銀行の融資でなくファクタリングを選択するのもよいでしょう。

融資の審査に落ちてしまったとき

銀行や公的機関の融資審査が通らなかったときも、ファクタリングを検討すべきタイミングと言えます。

融資を受ける場合、審査は必要。審査に通らなければ融資は受けられません。資金繰りが悪化しているのに融資が受けられなければ、業務が破綻してしまう危険性も。そんなときファクタリングが助けになる可能性があります。

もちろんファクタリングでも審査はありますが、銀行などの融資とファクタリングでは審査の基準が異なります。融資で審査に落ちたとしても、ファクタリングで審査に通る可能性は十分あるというわけです。

融資の手続き準備に時間がとれないとき

「銀行から融資を受けたいけれど銀行に出向く時間がない」と困ったときもファクタリングが便利。

銀行で融資を受けるには、銀行側の担当者と面談し審査に進むのが一般的な流れです。しかし、銀行が開いている時間・曜日は限られており、平日の日中に時間がとれなければ銀行に出向くのは難しいでしょう。

ファクタリングの場合、多くは店舗に出向かず手続きを進められます。さらに近年は、書類の郵送も不要というオンライン完結型ファクタリングサービスも増えてきました。

できるだけ資金調達の時間や手間を抑えたいのであればファクタリングが有効です。

取引先にバレずに資金を調達したいとき

2社間ファクタリングは取引先(クライアント)が契約に関わらないため、クライアントにバレることなく資金調達が可能です。一方金融機関での借入れで資金調達した場合には、「融資」として信用情報に記載されます。

近年は外部委託者の信用情報を慎重にチェックする企業も多数。借入れの状況によってはクライアントから不審に思われ、契約を止められてしまう可能性も。

クライアントに知られることなく資金調達する手段としては、ファクタリングが適していると言えるでしょう。

フリーランス・個人事業主がファクタリングを使うときの注意点

法人を対象として始まったファクタリングも、現在の社会状況にあわせて、フリーランス・個人事業主向けサービスが増えてきました。

とはいえ、利用するうえでフリーランス・個人事業主ならではの注意点もあります。ファクタリングの利用を検討している人は、注意点も確認しておきましょう。

フリーランスは審査が厳しい

フリーランス向けのファクタリングサービスは法人向けに比べ審査を厳しくしている傾向があります。ファクタリング会社にとっては、きちんと売掛金を回収し、支払ってくれるかは重要なポイント。

会社と違って、フリーランスは個人で、場所や時間にとらわれない働き方をしている人も多いことから、「期日を守ってもらえないのではないか」と懸念を抱かれることも。

きちんと支払いしてくれるか、期日を守ってくれるか。その信用性を見極めるべく、とくにフリーランスは厳しい目で審査されるというわけです。

同じフリーランスでも収入が比較的安定している医者や建設業の人などは審査が通りやすいといわれています。

審査に不安があるなら、2社間ファクタリングでなく3社間ファクタリングを利用するのがおすすめ。3社間ファクタリングの場合、ファクタリング会社は利用者でなくクライアント企業から支払いを受けます。

未回収のリスクが低いため、利用者本人の審査は2社間ファクタリングに比べると甘いことが多いようです。

複数社同時に審査を通すと断られる可能性が高まる

「急いで資金を調達したい!でも審査に通るか不安・・・」と思うと、複数のファクタリングサービスへ同時に審査を申し込みたくなりますよね。

実はこの行為、かえって審査落ちするリスクを高めてしまう可能性があるので注意が必要です。

数多くあるファクタリングサービスですが、実は横でつながっていることも多く、家の賃貸やクレジットカード審査のように信用情報が会社同士で共有されているケースも少なくありません。

同時期に複数のサービスへ審査申し込みをしてしまうとその行動自体が怪しまれることも。その結果、どのサービスもトラブルを避けるため審査を通さず、すべて審査落ちとなる可能性があります。

審査落ちのリスクを低減させるためにも、ファクタリングの申し込みは1社、1社順番に行うのがおすすめです。

一度ファクタリング会社とトラブルがあると他社も利用できなくなる可能性も

フリーランスは個人で動いているため、たとえファクタリング会社への支払いを忘れてしまったとしても誰もフォローしてくれません。ファクタリング会社から指摘されて初めて気づくことになります。

このようなトラブルを起こしてしまうと、ほかのファクタリング会社も今後利用できなくなってしまう可能性があるので要注意。

前述したようにファクタリング会社は横のつながりが広いため、誰がどのようなトラブルを起こしたか筒抜けになっていることもあります。一度でもトラブルを起こしたフリーランスと契約を渋るのは当然。

今後もファクタリングを利用したいのであれば、自身で期日や契約内容をしっかり把握し管理する必要があります。

必ず即日で振り込まれるわけではない

「即日入金可能」をうたっているファクタリングサービスも多いですが、あくまで「可能」であり、「必ず」ではありません。書類に不備があったり契約に時間がかかったりして入金まで数日~数週間かかることもあります。

また、多くのファクタリング会社は土日の入金に対応しておらず、その場合は土日に申し込んでも即日入金されません。

即日入金を期待しすぎると、いざ入金が遅れたときに慌ててしまいます。ある程度入金までの幅を想定して利用するのがよいでしょう。

入金スピードの目安についてあらかじめ見積り時に確認しておくのも1つの方法です。

ファクタリングを利用して現金を受け取るまでの流れ

ファクタリングの流れを確認しておくと、利用のイメージがわきやすくなります。申し込みから入金までの一般的な流れを以下でご紹介します。

Step1.問い合わせ・申し込み

利用したいファクタリングサービスを選んだら、問い合わせ・申し込みフォームから申し込みをします。細かな質問があるときは電話で問い合わせてもよいでしょう。

この段階で担当者の回答があいまい、返信が遅い、など不審な点があれば、そのサービスの利用は避けたほうが賢明です。

ファクタリングサービスによって入金スピードや手数料が異なるので、複数のサービスに問い合わせて比較するのもよいでしょう。

Step2.必要書類の準備・提出

ファクタリングサービスから必要書類が提示されます。必要となる書類はサービスにより異なりますが、以下のものが求められることが一般的です。

- 身分証明書などの本人確認書類

- 確定申告(個人の場合)

- 印鑑証明書

- 通帳(指定期間のコピーなど)

- 請求書・発注書・納品書・契約書など売上債権の確認に必要なもの

- クライアント企業(売掛先企業)との基本契約書

少なくとも、売上債権の確認資料と通帳はどのサービスでも必須。早めに用意しておくとよいでしょう。

Step3.審査

ファクタリングサービス側で審査を行います。

審査では、売上債権の金額や信用度をチェック。この審査によって、買取りの可否や手数料が決定します。手数料に不満があれば、契約まで進まずサービスの利用の取り止めも可能。

3社間ファクタリングは2社間ファクタリングに比べこの審査が緩い傾向にあるので、審査に不安がある人は3社間ファクタリングを検討してみてください。

Step4.契約

提示された手数料に問題がなければ契約へ。契約は対面、もしくはオンラインで行われます。

契約時に必ず確認しておきたいのが「償還請求権」の有無。

償還請求権とは、ファクタリング会社に買い取ってもらった債権がもしクライアントの倒産などにより回収できなかった場合、ファクタリング会社はサービスの利用者にその分を請求できる権利のことです。

この請求権を「有」で契約してしまうと、ファクタリングで受け取ったお金に返済義務が生じてしまいます。あとから返済の要求をされないよう、しっかり確認しておきましょう。

Step5.入金

契約が完了したら、のちほどファクタリング会社から入金されます。早ければ数時間で入金されることもありますが、数日かかるケースもあります。

契約完了から入金までのスピードはファクタリング会社によりさまざまなので、契約前に確認しておくと安心です。

ファクタリングの審査に落ちたらどうすれば良いの?

ファクタリング会社は最終的に売掛金を回収しなければならないため、問題なく回収できそうか慎重に審査を行います。審査に落ちてしまった場合、当然そのファクタリングサービスは利用できません。

「それでも資金調達は必要・・・」

そんなときはどうすれば良いのでしょうか。

審査に通らない原因

そもそもどのような場合に審査落ちしてしまうのか。その原因を知っておくことで、事前に対策し審査落ちを回避できる可能性もあります。まず原因から確認しておきましょう。

審査落ちとひとくちに言っても、その原因は大きく3つのカテゴリに分類できます。

- 売掛先(クライアント)の問題

- 売掛金・売上債権の問題

- 利用するフリーランス自身の問題

一つひとつ、詳しく見ていきましょう。

売掛先の問題

- 売掛先が実在するか疑わしい

- 売掛先との取引き実績が乏しい、もしくは無い

- 売掛先の経営状況が芳しくない

- 売掛先が個人

実在しない売掛先をでっち上げファクタリングでお金を得る詐欺が実際に行われているため、実在する売掛先かどうかは審査での重要チェックポイントとなります。クライアントの住所・連絡先の情報は明確に伝えましょう。

また、売掛先の経営状況が悪かったり売掛先が企業でなく個人だったりすると売掛金を回収できないリスクが高いとされ、審査落ちしてしまうことがあります。

売掛金・売上債権の問題

- 売掛金が支払われる期日がだいぶ先である

- 売掛金が不良債権である可能性

- 売掛債権が二重譲渡されている可能性

クライアントから報酬が支払われるまでの期間があまりに長いと回収できない貸し倒れのリスクが高いと判断され審査落ちの可能性が高くなります。

そのほか、利用者が用意した売上債権がすでに財産価値のない「不良債権」であったり、ほかのファクタリングサービスなどによりすでに買い取られた債権であったりした場合、ファクタリングの利用は認められません。

利用するフリーランス自身の問題

- 利用者であるフリーランス自身の信用部分に問題がある

前述したように、ファクタリング会社を騙しお金を得る詐欺が横行しています。ファクタリング会社は、本当に信用できる利用者かを審査で判断します。

身元がはっきりしなかったり犯罪歴があったりと信用部分で問題があれば、詐欺の可能性も否定できないとして利用を拒まれてしまうでしょう。

また、以前にほかのファクタリングサービスでトラブルを起こしていた場合も、審査落ちする可能性大。ファクタリング会社は横のつながりが広く、トラブルがあった顧客情報を共有していることも多いのです。

審査に落ちたときの対処法

書類や債権に気をつけていても、審査落ちしてしまうことはあります。もしファクタリングサービスで審査落ちしてしまったときは、どのようにして資金調達を試みればよいのでしょうか。

おすすめする方法としては、2つ。

- 別のファクタリングサービスに相談する

- ビジネスローンを利用する

ファクタリングは会社により審査方法・審査基準が異なるため、1つのファクタリングサービスで審査落ちしたとしても別のファクタリングサービスで審査に通る可能性はあります。

ただ、別のファクタリングサービスに申し込む際は、審査落ちしたときの書類をもう一度見直し、不備や不審に思われる点がないか確認しておきましょう。

また、3社間ファクタリングは2社間ファクタリングに比べ審査が緩いとされています。2社間ファクタリングで審査落ちしても、3社間ファクタリングを行うサービスに切り替えて申し込むことで審査に通る可能性があります。

「複数のファクタリングサービスを申し込んだけども全部審査落ちしてしまった・・・」

そのような場合はビジネスローンでの資金調達を検討してみてはいかがでしょうか。

ビジネスローンは、簡易的な審査により短期間での融資を行ってくれるサービスです。借入れとなるため売上債権がなくても利用でき、原則担保や保証人も不要。

ファクタリングでの資金調達ができなかったとしても、ビジネスローンで資金を得られる可能性があります。

さいごに

個人事業主やフリーランスでも利用できるファクタリングについて解説してきました。

ファクタリングは、クライアントからの振込みを待たずスピーディに資金調達できるのが特徴。上手に利用すれば、個人事業主・フリーランスの資金繰りに大きく役立つでしょう。

- クライアントに知られずに利用可能な2社間ファクタリング

- 手数料を低く抑えるなら3社間ファクタリング

- 信用情報に影響なく資金を得られる

- 信用できるサービスを選ぶことがポイント

ファクタリング会社によって入金スピードや審査の流れは異なります。

自分にとって最も使い勝手のよいファクタリングサービスを見極めるためにも、利用前に数社の問い合わせ・見積り依頼を行い、比較検討するのがおすすめです。

フリーランスのあなたにはこちらに記事もおすすめ

この記事の監修者

みんなのキャリア

『みんなのキャリア』ディレクター

株式会社エージェント『みんなのキャリア』編集ディレクター。福島県出身。文章を書くことと広告が好き。趣味は筋トレとバスケ。

- この記事は役に立った

- 1

関連記事

初心者向けプログラミング学習サービスおすすめ人気ランキング11選

初心者向けプログラミング学習サービス11選

- プログラミングスクール

【2024年4月徹底比較】会社の口コミサイトおすすめランキング4選|就職・転職の利用のコツも紹介

会社の口コミサイト4選

- 転職向け企業口コミサイト

【2024年4月徹底比較】転職したい方向けプログラミングスクールおすすめ人気ランキング22選

プログラミングスクール22選

- プログラミングスクール

【2024年4月徹底比較】看護師向け転職エージェントおすすめ人気ランキング18選

看護師向け転職エージェントを徹底比較!

- 転職エージェント

【25・26卒最新版】就活エージェントおすすめ人気ランキング18選

就活生向け人気就活エージェント18選

- 就活エージェント

【2024年4月徹底比較】 フリーランス向けマッチングサービス おすすめ人気ランキング13選

フリーランス向けマッチングサービス13選

- マッチングサービス

【2023年徹底比較】フリーランス向けコミュニティ人気ランキング9選|フリーランスの悩み解決におすすめ

フリーランス向けコミュニティ9選

- コミュニティ

第二新卒向け転職サイトおすすめ人気ランキング17選

第二新卒向け転職サイト17選

- 就活ナビサイト

-

編集部イチオシの記事を集めました!

-

編集部おすすめ記事